- 文章正文

- 我要评论(0)

新险企业绩:融盛财险亏损严重 瑞华健康偿付能力收缩

来源: 每日经济新闻 2019-02-21 13:58每经记者 胡杨 实习编辑 易启江

刚过去的2018年,中资保险牌照出现“零批筹”情况,成功取得开业批复的保险公司因而受到市场更多关注。随着四季度偿付能力报告的披露,《每日经济新闻》记者对北京人寿、国宝人寿、瑞华健康、海保人寿、国富人寿和融盛财险这六家新险企开业首年的经营情况进行了梳理。

通常来说,在开业初期,保险公司不会很快取得盈利,尤其是寿险行业,更是普遍存在“七亏八盈”的魔咒。《每日经济新闻》记者统计发现,上述六家新险企在开业首年确实都呈现亏损状态,但具体情形又不尽相同。其中,融盛财险开业时间虽然最短,亏损却最为严重。

另外,由于资本金充裕,新开业的六家公司全部拥有极高的综合偿付能力充足率。而随着业务的开展,偿付能力也逐渐下降,但仍处在很高水平。以瑞华健康为例,该公司2018年二季度的综合偿付能力充足率高达15094.78%,四季度则降至1518.77%。

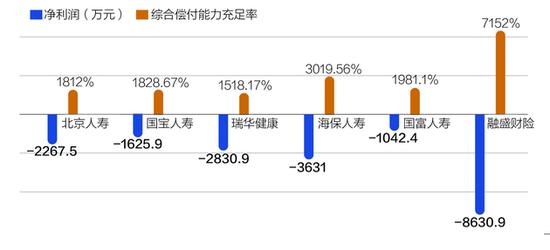

▲2018年四季度新开业险企净利润及综合偿付能力充足率

▲2018年四季度新开业险企净利润及综合偿付能力充足率拼背景:多追求差异化定位

2018年,除批准德国安联保险集团筹建安联(中国)保险控股有限公司外,银保监会未批复任何中资险企筹建。

对此,南开大学金融学院保险系教授朱铭来认为,从目前的市场情况来看,无论是人身险还是财产险,中小公司的盈利状况普遍都不是很好,绝大多数险企不具备非常明确的市场定位和核心竞争优势。如果在这个问题没有解决的前提下就接纳新公司,对市场的健康发展没有好处。

《每日经济新闻》记者查询发现,2018年成功开业的保险公司大多符合上述说法,寻求在差异化与独特性方面做文章。其中,海保人寿和国宝人寿主打地域优势。公开资料显示,海保人寿注册地位于海口市,是第一家设立在海南省内的全国性保险法人机构;国宝人寿由四川省政府主导组建,为首家总部落户在成都市的全国性股份制人寿保险公司。

作为新开业险企中唯一的健康险公司,瑞华健康则强调专业性。根据其官网,瑞华健康定位于响应“健康中国2030规划”总体要求,从事专业健康保险和提供健康管理服务的全国性公司。

朱铭来向《每日经济新闻》记者确认称,短期来看,能契合国家重大政策的险企拿到牌照的机会相对更大。他举例表示:“未来,像养老、健康等领域还有一定的发展空间。即便是外资公司,在金融业扩大开放的背景下进入国内,也需要寻找新增长点,确保自身的管理、技术优势能有效发挥,归根结底仍是一个市场定位的过程。”

比业绩:首年均未能实现盈利

通常来说,在开业初期,保险公司不会很快取得盈利,尤其是寿险行业,更是普遍存在“七亏八盈”的魔咒。《每日经济新闻》记者统计发现,六家新公司在首年确实都呈现亏损状态,但具体情形又不尽相同。

其中,融盛财险开业时间最短,亏损却最为严重。具体来说,2018年6月29日,融盛财险拿到银保监会的开业批复,成为2018年最后一家正式开业的保险公司。数据显示,过去一年,该公司累计实现净利润-12509.60万元,亏损额排在六家新公司之首。

不过,这部分亏损并未对融盛财险的流动性造成威胁。根据偿付能力报告,融盛财险2018年四季度的净现金流为6684万元,未来三个月综合流动比率130.57%,流动性风险较低。

另外,据《每日经济新闻》记者观察,去年6月正式开业的国富人寿,其亏损集中在三季度,当季亏损额达到10814.70万元。北京人寿、国宝人寿和瑞华健康也与之相似,开业首季度亏损最多。

朱铭来介绍称,根据历史经验,寿险公司在成立伊始需要培养自己的营销团队,这一过程的成本很高。除此之外,为把业务规模迅速做大,寿险公司短期内会将大量利润让渡给销售团队。“可能100块钱的保费,其中30~40%都给了营销团队,用以激励其积极销售。”这就造成寿险公司初期的成本高企。“不过,随着营销渠道的变迁,通过互联网销售保险的成本几乎为零。未来,由于不需要大规模培养人工营销团队,寿险公司成立5~8年没有利润的惯例也会被打破”,他补充道。

而上述某新险企的财务负责人也向《每日经济新闻》记者表示,虽然新单保险首年成本较高,但如果资本金产生的投资收益可以覆盖承保亏损,新公司也有可能实现一定盈利。

测风险:偿付能力现明显收缩

除短期内呈现亏损状态外,新保险公司的另一个共同特征还包括较高的偿付能力。最新数据显示,2018年四季度,北京人寿、国宝人寿、瑞华健康、海保人寿、国富人寿和融盛财险的综合偿付能力充足率均在1000%以上,具体分别达到1812%、1828.67%、1518.17%、3019.56%、1981.10%和7152%。而从行业数据来看,近200家保险公司平均的综合偿付能力充足率则长期维持在250%左右。

尽管最新的偿付能力处于非常高的水平,但相较于开业首季度,上述六家新险企的综合偿付能力充足率已经出现了明显收缩。以瑞华健康为例,该公司2018年二季度的综合偿付能力充足率高达15094.78%。到了四季度,这一指标则环比下降13576.61个百分点。走势类似的还有海保人寿,去年二季度,该公司的综合偿付能力充足率也曾经达到16164.10%。

朱铭来对《每日经济新闻》记者称,偿付能力的计算与业务规模密切相关。短期内,新险企的保费未必立刻能冲到很高的规模,与此同时,资本金却比较富裕,偿付能力指标因此就维持在高水平。但这种状况不会维持很长时间,随着业务规模的大量增加,保险公司的偿付能力很快就会降下来。

然而,朱铭来也强调,偿付能力并非越高越好。“资本是有成本的,对于股东来说,不做业务、大量资金闲置没有任何价值。一般来说,偿付能力在200%左右比较稳定,至少也要达到监管标准。”

[责任编辑:CX真]

- 获宝能增资的观致:亏损扩大 厂商矛盾激化高管离职 (2019-02-21)

- 多家车企2018年业绩“不及格” 福田、江淮、海马亏损严重 (2019-02-21)

- 财险2018年度体检:27家偿付能力下行 6家净亏超亿元 (2019-02-15)

- 产险业9年来首度承保亏损 车险利润贡献跌至第三 (2019-02-15)

- 明达资产去年7只产品最少亏损15% 2只严重跌破净值 (2019-02-15)

- 都邦财险的情人节缺点甜:受累车险2018年亏损近亿元 (2019-02-15)

- 永诚保险迎5年来最大亏损 2018年业绩预亏至少2亿 (2019-02-13)

- 幸福人寿去年亏损68亿 因权益类投资现较大规模损失 (2019-02-12)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网