- 文章正文

- 我要评论(0)

最大一单!中国人寿获准发行350亿资本补充债券

来源: 券商中国 2019-03-07 15:02资本补充债券成为险企融资工具以来,最大一单在今天诞生!

3月6日晚,中国人寿公告,央行批准其发行规模不超过350亿元的资本补充债券。此前,这一发债事项已获得银保监会批准,这意味着中国人寿可以着手启动发债程序。

值得关注的是,中国人寿350亿元的获批规模,创下了资本补充债券2015年成为险企融资工具以来获批规模之最。

截至去年三季度末,中国人寿的核心偿付能力充足率达到262.17%,均远高于监管最低要求。偿付能力处于充足水平上,为何还要发债补充资本?中国人寿曾表示,公司对于资本一直很重视,资本意味着公司未来发展的优势和实力,因此尽管公司目前资本金充足,但仍要未雨绸缪,做好资本规划。

获准发行350亿资本补充债

根据公告,中国人寿近日收到央行许可,获准在银行间债券市场公开发行不超过人民币350亿元资本补充债券。这一发债事项已于今年1月获得银保监会批复。

这意味着,中国人寿将可以着手进入发债程序。根据此前银保监会批复,中国人寿要在获准发行后6个月内完成发行。发行结束后,本次资本补充债券将按照央行有关规定在全国银行间债券市场交易流通。

此前,中国人寿公告显示,本次拟发行的债券为10年期可赎回资本补充债券,所募资金将用于补充公司资本,以提高偿付能力。

“资本”是公司发展的重要优势

截至去年三季度末,中国人寿的核心偿付能力充足率达到262.17%,均远高于监管最低要求(核心充足率要求50%、综合充足率要求100%)。偿付能力处于充足水平上,为何还要发债补充资本?中国人寿曾在上月举行的开放日上进行过阐释。

中国人寿副总裁赵立军当时表示,资本一直以来是中国人寿未来发展的非常重要的优势、资源、实力,我们确实非常关心这个问题,这么大的公司如果出现资本不充足,会是让我们非常担忧的事情。

所以,中国人寿要未雨绸缪,同时也通过发行资本补充债来增强跟资本市场的互动,进一步丰富资本渠道。

历史数据显示,中国人寿自2003年上市以来,无论是在“偿一代”还是“偿二代”的监管之下,资本金一直非常充足。

赵立军解释,公司偿付能力较高背后主要有两方面原因:

一是公司业务发展的内生,业务的发展会增加内生资本,近年公司业务价值创造,对资本一直保持比较高的充足率,是一个非常重要的支撑。

二是在监管许可下,发行资本补充类的债券来充实资本金。此前,中国人寿发行过680亿的境内人民币债,以及境外发行的12.85亿美元债,对公司资本形成了一定的补充。

目前,中国人寿发行的人民币债已经到期,在境外发行的12.85亿美元债很快就要到利率重置的时候,也需要再行考虑。“未来从补充资本的角度,我们还要继续做好资本补充债的发行工作。”赵立军称。

赵立军表示,相较动用实际资本发债融资,公司ROE压力较低,加之中国人寿有非常好的信用评级,采用发债方式,既补充资本,又助于参与经济社会的发展,支持国家的建设。

三年资本补充规划:债务融资不超800亿

上述不超过350亿元发债计划,是中国人寿三年资本补充规划下的具体安排之一。此前,中国人寿管理层取得了董事会授权—未来三年安排不超过800亿的资本性债务融资,并取得了股东大会审议通过。

中国人寿股东大会通过的这份《关于公司资本性债务融资的议案》显示,为了满足长期业务发展和风险防范的需求,持续保持偿付能力充足,进一步优化资本结构,股东大会审议批准公司未来三年资本性债务融资计划,视公司偿付能力及市场情况,在境内外分多次发行总额不超过800亿元人民币或等值外币资本补充债务工具,该等境内外资本补充债务工具所募集资金在扣除发行费用后将全部用于补充公司资本以提高公司偿付能力。

为使该计划内资本补充债务工具发行工作顺利进行,股东大会授权董事会,并由董事会转授权管理层在监管机构批准的前提下,根据市场情况,办理发行本计划内境内外资本补充债务工具的所有具体事宜并决定发行事项。

券商中国记者此前从中国人寿相关高管处获悉,按照监管要求,保险公司对于资本补充要建立长效管理机制,防止特殊情况下不能及时应对。中国人寿对于长期的资本安排每三年做一次规划,并授权管理层根据公司和市场情况进行债务融资安排。上一次2015年的三年授权期限2018年到期后,中国人寿管理层获得了对未来三年融资计划的新的授权。

是险企迄今获批最大单

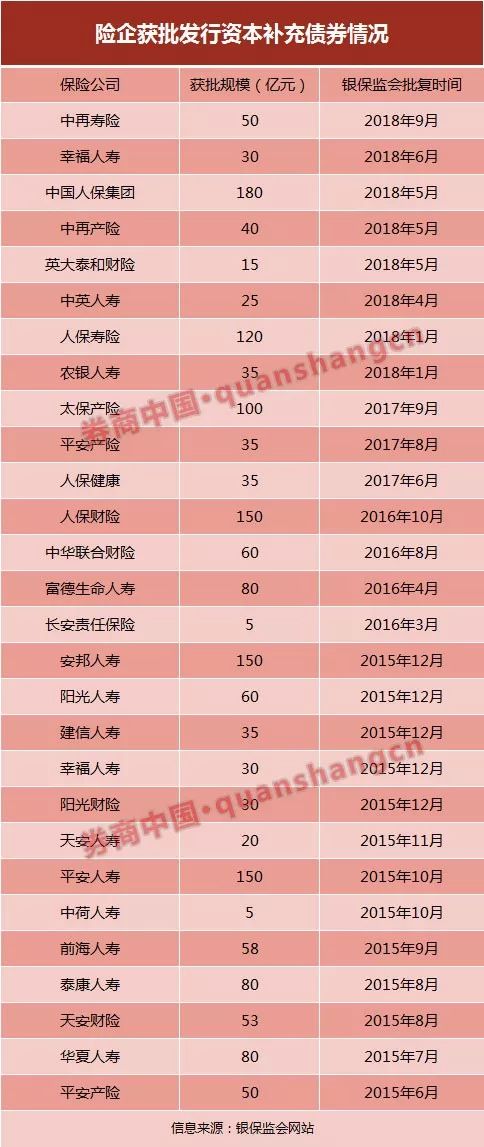

据券商中国记者梳理,中国人寿此次获批发行的不超过350亿元的规模,为资本补充债券成为险企融资工具以来的最大单。此前获批规模达到百亿的包括:中国人保集团180亿元,人保财险、平安人寿、安邦人寿均为150亿元,人保寿险120亿元,太保产险100亿元。

所谓资本补充债券,是指保险公司发行的用于补充资本,发行期限在五年以上(含五年),清偿顺序列于保单责任和其他普通负债之后,先于保险公司股权资本的债券。

2015年初成为保险公司的资本补充工具,当时中国人民银行与原中国保监会联合发文,允许保险公司在全国银行间债券市场发行资本补充债券。

此后,资本补充债券成为保险公司补充资本倾向采用的方式。相较次级债,资本补充债券具有一定优势,比如在银行间债券市场发行,受众广;同时,债券可以进行交易,具有流动性优势,因此发行利率较低。

[责任编辑:CX真]

- 市场化法治化是打造资本市场升级版的双引擎 (2019-03-01)

- 工行承销超1.2万亿债券支持实体经济 (2019-02-28)

- 港交所三年战略规划:推出A股期货产品 优化债券通 (2019-02-28)

- 人民币续涨!全球资本流向已变 外资全面做多人民币 (2019-02-28)

- 易会满“首秀” (2019-02-28)

- "十二字方针"成为资本市场建设根本遵循 (2019-02-27)

- 房企债券到期“洪峰”将至 “借新还旧”致融资井喷 (2019-02-21)

- 接盘易到用车不易 大股东韬蕴资本陷资金危机 (2019-02-21)

已有0条评论

新浪微博

新浪微博 腾讯微博

腾讯微博 百度搜藏

百度搜藏 人人网

人人网

QQ空间

QQ空间 开心网

开心网 豆瓣网

豆瓣网